经济危机的周期性冲击,富豪也不能避免,已满80岁的李嘉诚在漫长的商业生涯中经历过多次危机,但他反而以高人一筹的“危机创富力”,带领“长和系”在历次危机中不断壮大,其个人财富也更上一层楼,在1999年亚洲金融危机结束之后,他首次坐上了香港首富的交椅。

李嘉诚旗下的长江实业一直奉行“现金为王”的财务政策,注重维持流动资产大于全部负债,以防地产业务风险扩散;在楼市低迷时,长实也比对手更愿意采取低价策略来加快销售。保持财务稳健的同时,李嘉诚善于针对不同的市道实施不同的策略,如在股市高位时再融资,楼市低谷时竞标拿地、逆市扩张。其另一个技巧是,将工业用地改为住宅和商业用地的谈判拖入低潮期,从而节省补交地价的费用。

多元化经营的和记黄埔,更充分地放大了李嘉诚逆市扩张的投资哲学。和黄近年的商业模式为:通过一系列能产生稳定现金流的业务,为投资回报周期长、资本密集型的新兴“准垄断”行业提供强大的现金流支持。在亚洲金融危机后,和黄先后出售了Orange等资产,用非经常性盈利平滑了业绩波动。另一方面,资产出售带来的利润,为和黄在危机后的低潮期大举投资港口、移动通信等“准垄断”行业提供了资金支持。新领域的投资需要巨额资金。在零散出售资产无法满足后续资金投入时,和黄又采取了将各项目分拆上市的战略,使各项目负担自身的现金流,并避免和黄股价被严重低估。截至2008年6月30日,和黄的现金和流动资金总额已达1822.89亿港元。目前,李嘉诚很可能是在等待另一个1999-2000年那样的危机后复苏期的到来,市场或许会再次对和黄现有的某项业务开出高价,届时他可以选择获利了结,并利用本次金融危机的机会,低价投入那些资产价格被压制的项目或者另一个全新的领域。

从金融危机中的个人投资表现看,李嘉诚同样善于高沽低买、控制风险,对于所投资项目的价值和价格掌握精准,制造了大量非经常性盈利。在香港股市的深幅下跌中,他成功增持了“长和系”股份。

当然,李嘉诚的成功不仅在于恰当的过冬哲学,其对于投资趋势的判断、时机的把握,同样需要经验、理智与胆识。自2007年起,每次重大媒体发布会上,李嘉诚都不断提醒投资者面对泡沫要量力而为,即使作长线投资也要谨慎,并直斥利用内幕消息赚钱是“罪过”。

虽然李嘉诚在过去的亚洲金融风暴等危机中资产不断壮大,但在这次史无前例的全球金融危机中,他能否顺利过冬,仍有待市场的考验。

席卷全球的金融海啸使中国富豪们的腰包大大缩水。A股和港股持续大幅下挫,令杨惠妍、朱孟依等国内财富“新贵”的损失合计超过1万亿元;素来经营稳健的中信泰富“中招”累股证,导致荣智健的持股市值在两个交易日内就损失了66%;绰号“亚洲股神”的“四叔”李兆基曾预测2008年秋季恒指将达33000点,而他旗下恒基地产的股价数月内跌去了3/4。

回过头看,“长和系”主席李嘉诚在对时势的判断上非常准确。虽然旗舰公司长江实业(00001.HK,下称“长实”)与和记黄埔(00013.HK,下称“和黄”)的股价下跌也一度超过40%,导致李嘉诚的财富在2008年大幅缩水,但是港交所的资料显示,李嘉诚不仅在2007年的高位将手中的多只中资股套现,一定程度上避免了损失,而且在2008年内多次增持旗下公司股份,略微摊低了持股成本。

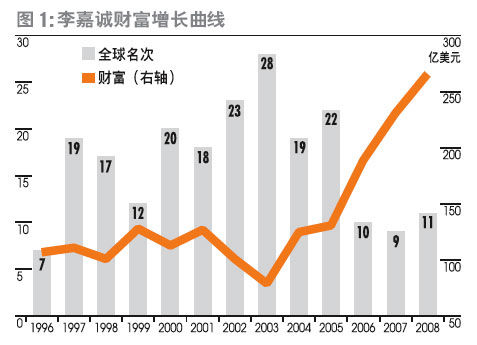

李嘉诚的财富故事已经广为流传,但很少有人发现,李嘉诚往往在金融危机或者经济衰退中体现出高人一筹的“创富力”,甚至能够使个人财富更上一层楼。比如,在1996年的福布斯全球富豪排行榜中,李嘉诚以106亿美元名列香港富豪第三位,位居李兆基家族和郭炳湘兄弟之后,而在1997年亚洲金融危机爆发后,李嘉诚的财富反而在1999年大幅增长,并首次坐上香港第一富豪的交椅(图1)。在2007年3月的全球富豪排行榜中,李嘉诚以230亿美元的财富位列香港地区第一,比第二名李兆基的170亿美元多出50亿美元;在美国次贷危机爆发之后的2008年3月,李嘉诚的财富达到265亿美元,比李兆基190亿美元的财富增速更快;而在金融海啸席卷全球后,“和黄系”的股价跌幅远小于李兆基的“恒基系”,双方的财富差距还在进一步扩大。

那么,李嘉诚究竟有何应对金融危机的“秘诀”?“长和系”能够历经风暴而持续增长,其在经济衰退中的策略又是什么呢?我们试图通过分析长实与和黄这两只“长和系”旗舰,回答这些疑问。

两大旗舰各有分工

从集团架构来看,长实是整个“长和系”最上层的公司。截至2008年10月,李嘉诚旗下信托基金持有长实40.24%股份,长实持有和黄49.9%的股份,而和黄持有长江基建集团有限公司(01038.HK,下称“长江基建”)84.6%的股份,长江基建持有香港电灯集团有限公司(00006.HK,下称“港灯”)38.9%的股份。同时,长实分别持有44.3%的长江生命科技集团有限公司(00775.HK,下称“长江生命科技”)及14.6%的TOM集团有限公司(02383.HK,下称“TOM.COM”)股份,和黄则持有59.3%的和记电讯国际有限公司(02332.HK,下称“和记电讯国际”)、71.5%的和记港陆有限公司(00715.HK,下称“和记港陆”)及29.35%的TOM.COM股权。按2008年10月31日的市值计算,长江集团旗下在香港上市的公司的联合市值为5420亿港元。此外,“长和系”旗下还有多家公司在国外上市,如和黄持有在多伦多证券交易所上市的赫斯基能源(证券代号:HSE,下称“赫斯基”)34.6%股份和在澳大利亚证券交易所上市的和记电讯澳洲公司52.03%股份,和记电讯国际持有在纳斯达克和以色列的特拉维夫证券交易所上市的Partner电讯(证券代号:PTNR,下称“Partner”)等(图2)。

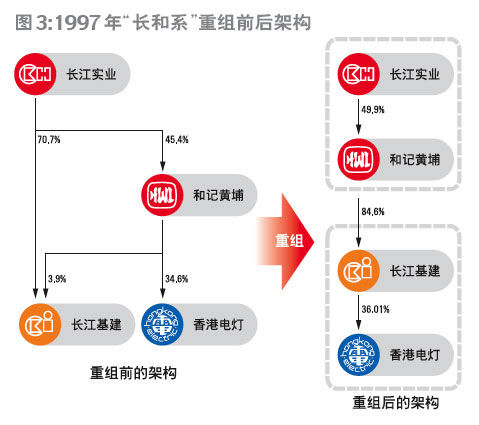

目前这样一个集团架构,是李嘉诚在1997年亚洲金融风暴前夕搭建起来的。这种架构的好处,是可以起到降低盈利波动幅度从而平滑盈利的效果。此前的架构,是长实直接持有和黄45.4%股份和长江基建70.7%股份,而和黄持有港灯34.6%股份(图3)。由于长实主要从事地产开发,长江基建从事基础建设,二者在业务类型和业务地域上相关性较高,因而长实的综合盈利波动较大。在新架构下,长江基建控股港灯,不仅二者业务性质相关较低,而且港灯可以为长江基建提供稳定而连续的现金流,解决了长江基建回报期长、业绩波动大的问题。长实不直接持有长江基建之后,盈利波动性降低,而且和黄的回报稳定,对长实业绩曲线起到了一个明显的平滑效果。

很明显,在新的架构下,李嘉诚应对金融危机和经济衰退的策略可以主要围绕长实展开,而由于和黄贡献了长实约2/3的利润,其在危机中的应对策略也同样重要。研究发现,长实与和黄的危机应对策略有很大不同,而正是因为二者的策略互为补充,才使整个“长和系”历经危机而不断壮大。

长实:现金为王

长江实业是李嘉诚全部基业的起点。“长江”二字取自荀子《劝学篇》中“不积小流,无以成江海”,也体现了长实的经营策略。作为香港规模最大的地产发展商之一,除了投资以外,长实长期以来最主要的业务就是在香港开发一系列的住宅及工商物业。经过几十年的发展,目前,香港每7个私人住宅中,就有一个是长实开发的。1997年亚洲金融危机以后,长实的地产开发重点从香港转向内地,并积极投资和营运新的领域,包括互联网和生命科技等。不过,这些投资的比重较小,长实通常还是被看成是一家地产公司。

策略一:维持流动资产大于全部负债,

长期以来,长实的对外长期投资等非流动资产占到总资产的3/4以上,在1997年亚洲金融风暴之前,非流动资产的比例更高达85%以上。虽然资产庞大,但李嘉诚一直奉行“高现金、低负债”的财务政策,资产负债率仅保持在12%左右。李嘉诚曾对媒体表示:“在开拓业务方面,保持现金储备多于负债,要求收入与支出平衡,甚至要有盈利,我想求的是稳健与进取中取得平衡。”

责任编辑:cprpy