另一个需要指出的技巧是,地产高潮时期将工业用地改为住宅和商业用地,需要向政府缴纳大量资金补地价,但是,如果把谈判拖入地产低潮时期,补地价的费用就相对低廉,可以大大降低开发成本。1998年6月,长实获得香港城市规划委员会批准,额外增加海逸豪园开发项目的可建楼面面积约3.94万平方米;12月,长实又获准额外增加东涌市地段的住宅楼面面积约10.56万平方米。

策略六:借利空以个人资产换股

李嘉诚善于借金融危机中的“利空”增持长实股份。当地产企业处于低潮时,2000年5月17日,摩根士丹利宣布将长实剔除出MSCI指数,从而引发了市场的抛售情绪。但就在同一天,长实宣布拟购入李嘉诚在新加坡私人投资的“旭日湾”物业的权益,代价是给予李嘉诚1860万股新股,使李嘉诚个人及其信托基金的持股量从34.9%升至35.8%。德意志银行等投行均认为,长实收购“旭日湾”的价格比该资产的实际价值至少高出10-15%,而且公布日期的选择显然难以用巧合来解释。

该做法的另一巧妙之处在于,李嘉诚的持股量由此突破了35%的全面收购触发点(根据香港《公司收购及合并守则》,持股超过35%就要向全部股东发出全面要约收购,目前这一触发点已经降至30%)。按照惯例,用资产换股比较容易获得香港证监会的批准豁免全面收购,而从二级市场收购则很难获批。一旦获批,李嘉诚就享有了另一权利:根据香港证监会的规定,持股超过35%的股东,有权在每12个月内购买不超过5%的已流通股份,直至达到50%。由此,李嘉诚的增持自由度大大增加。

策略七:内部互助,现金上移

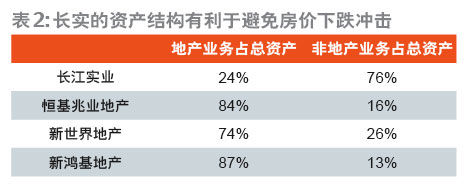

和其他地产商相比,长实最大的优势在于利润来源分散,由于持有近50%的和黄股份,而且和黄的国际化和多元化程度高,一定程度上减轻了香港房地产业的衰退冲击(表2)。即使扣除和黄的非经常性收益计算,和黄1998-2000年间对长实的利润贡献也达到了65%左右。而且在此期间,长实借助和黄的全球性网络,跟随和黄的地产业务,开始向内地、新加坡、英国等地拓展房地产业务。

和黄对长实的帮助还体现在直接现金支持上。1997年,在地产业的高峰期,长实将所持有的70.66%的长江基建股权全部卖给和黄,和黄则向长实支付了现金55.68亿港元及发行2.54亿股普通股作为代价。通过这次股份发行,长实持有和黄的权益增加了约3.6%。

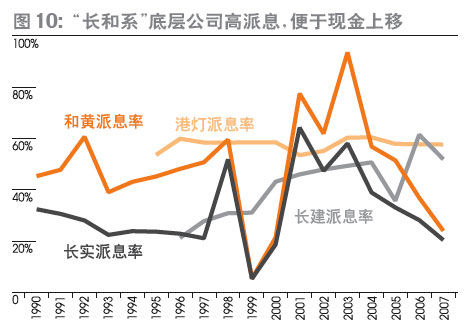

为了适应李嘉诚的整体战略,“长和系”内不同公司的派息策略明显不同。位于“金字塔”架构底层的公司派息率较高,而位于顶端的长实就较低,这样便于李嘉诚统一调配“长实系”资金资源,也可以使长实的现金流保持充裕。比如港灯过去13年的平均派息率为57.64%,和黄过去18年的平均派息率为48.19%,而长实过去18年的平均派息率只有31.72%(图10)。不过,最近几年,由于和黄的3G业务投入过大,现金流受到拖累,过去6年的股息额固定在73.75亿港元没有变化。

值得注意的是,2008年金融危机蔓延后,长实为解决现金流问题,同样采取了内部互助的方式。比如,长实向关联方转让地产项目少数股权,并由关联方向项目提供贷款。2008年12月3日,长实通过转让子公司股权的方式,把港铁荃湾西七区物业开发项目15%的股权转让给一家与自己有多次合作关系的关联公司南丰发展有限公司(下称“南丰”),在此之前,南丰已经为该物业开发项目提供了7595.59万港元的贷款,该款项正好相等于该项目已支出金额的15%。对于转让的理由,长实含糊地表示:“本集团与南丰曾于其他项目合作,董事会认为,基于双方以往合作之成功经验,南丰为发展项目之合适伙伴。”

和黄:逆市扩张

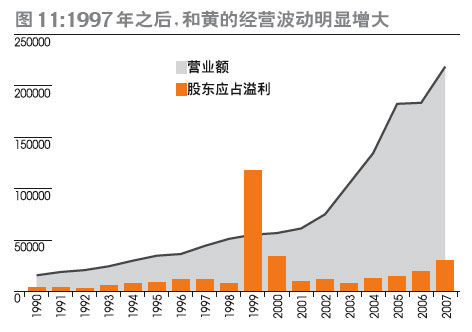

如果把长实看作一家地产公司,那么和黄就是典型的多元化企业,因而更能体现李嘉诚的投资哲学。很容易看出,1997年之前,和黄的利润波动很小,而在此之后,波动明显增大;1990-1997年,代表利润增长率波动幅度的标准差仅为6.56%,而1997-2007年则扩大到了12.88%(图11)。换句话说,亚洲金融危机之后,和黄的业绩波动和经营风险大增,李嘉诚对和黄的经营策略有了很大改变。那么,这种改变究竟是什么呢?

责任编辑:cprpy