运行风险:三个不断增强的隐忧

总体来说,未来金融环境还会比较宽松,实体经济运行也会好于今年。尽管2009年信贷高速增长给银行业带来的潜在风险在短期内不会成为现实,但2010年的运行风险在于一系列隐忧可能再现。

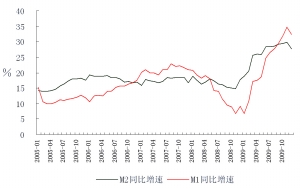

图1:M2、M1之间“倒剪刀差”再次形成

资料来源:CEIC

隐忧之一是物价快速上涨。未来受需求、国际、食品、改革、货币和预期等一系列因素推动,今年的物价可能会出现一轮较快的上涨。经验表明,我国经济增长达到两位数就有可能导致总需求与总供给之间形成一定的缺口,从而推动物价上涨。2009年12月PMI指数又上升了一个百分点,达到56%以上,经济较快回升必将拉动对各类生产资料的需求,拉动物价上行。M2与M1的“倒剪刀差”明显扩大并稳定运行。经验表明,M1与PPI和CPI同步运动且存在较为稳定的先行关系,约为四个季度左右,去年货币扩张较快是未来通胀压力的重要基础性因素。近期猪肉价格反弹,并已重新进入上涨通道,“猪周期”有再现的可能。受美元贬值预期强化等因素影响,国际大宗商品价格上涨压力加大,国内输入性通胀压力增加。当前和未来一个阶段,国际大宗商品周期、国内的“猪周期”、粮食价格周期以及货币周期都碰到了一块。时至今日,国内资源价格改革仍在推进,部分地方政府还可能出台新的涨价举措。在流动性较为宽松的状态下,人们对未来通胀的预期正在继续增强。从翘尾因素看,2009年上半年的物价基数又较低。

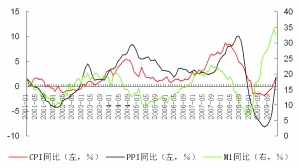

图2:M1与PPI、CPI存在较为稳定的先行关系

资料来源:CEIC

从上述七个方面的因素综合来看,不能排除2010年上半年物价出现一轮较快上涨的可能性。去年11月份,CPI已经转正,12月份迅即达到1.9%,12月份PPI也已比市场预期早的转正,这都表明物价上涨压力在逐渐明显地释放出来。作为经济迅速增长的经济体,我国的产能过剩从未真正有效制约过物价上涨,2007-2008年期间CPI曾出现一轮较快上涨,而那个阶段产能就不过剩吗?物价较快上涨将是今年必须认真关注的问题之一,对此没有任何理由掉以轻心。

第二个隐忧是资产价格泡沫。随着经济较快回升,2009年资产价格重拾升势,部分沿海一线城市房价出现泡沫,股市则以恢复性上涨为基调。但受经济进一步回升、海外资本加快步伐流入、流动性宽裕、企业盈利改善及通胀预期的推动,2010年资产价格尤其股价可能出现大幅上扬,不排除形成明显泡沫的可能性。M1与股价、房价的相关数据显示,其相互之间的关系非常密切。去年底以来M1迅速上升预示着未来资产价格也会朝着这个方向发展,可能程度稍微有些不同。如果说政策的适当干预可能对其变动会有所影响,但资产价格变动的趋势短期内难以根本逆转。城市化发展步伐的加快、国民收入的提高和社会保障体系的完善将进一步推动房地产市场需求增长。当前房地产市场供应则受到土地和投资的一定制约,增长尚不能有效跟上需求的增长。政府抑制泡沫的目的是为了避免房地产市场大起大落,而绝不是为了彻底打垮房地产市场。因此2010年房地产市场仍会较为平稳,当然一线大城市的房价可能出现阶段性的调整。

图3:M1与股价、房价有着较为一致的变动关系

资料来源:CEIC

资产价格过度上涨需要进行前瞻性的管理,但又必须谨慎小心。从最近的情况来看,资产价格合理上涨对经济增长亦有好处。按照托宾效应,财富增长对个人和企业而言会增加其未来的投资,合理的收入增长也有助于扩大投资和消费,而房地产价格的合理上涨也有助于推动私人房地产投资的恢复性增长。资产价格上涨过快短期内会通过财富效应进一步加大未来通胀压力,而其泡沫的迅速破灭则会打击投资者的积极性,引起经济动荡,带来资本外逃和明显的系统性风险。而从长期看,泡沫过大会使经济有过度金融化的趋势,导致企业家没有积极性去投资实体经济。

隐忧的第三个方面是国际资本大规模流入。外汇储备构成数据显示,近期新增外汇储备中不可解释部分增多,外汇占款明显增加,境外资金流入比较明显。这可能会对2010年整个经济金融环境产生新的压力。货币当局在2008年底至今的一年多中承受的压力出现了急剧的转变。国际资本过度流入将导致国内流动性进一步增加,给物价和资产价格带来上涨压力;同时导致本币持续遭受升值的重压,损害流入国的出口竞争力;而储备短期内迅速上升也带来了管理上的压力。2006至2007年,我国已经经历过了相似的过程。在目前国际流动性非常充裕的情况下,中国经济率先较快回升,很可能成为全球资金追逐的对象。外部资本的流入让人民币升值压力陡增,这将会对出口和外汇储备产生不利影响,同时也增加了未来资本一旦集中外逃对经济造成危害的潜在风险。进入2010年后,上述情景很可能再现。人不能两次踏进同一条河流,但历史往往又会有惊人的相似之处。

从最近的运行情况看,这三方面的隐忧似乎都在增强。这说明当前中国经济存在着走向偏热的可能性。这在过去来看似乎是不可思议的。通常经济下行后出现回升需要一个过程才能逐步恢复到正常的增长状态,而走向过热这个过程可能更长些。我认为之所以会存在偏热的可能性,从大的方面来看,主要原因有以下两点。一是总需求迅速扩张。政府主导的以财政投入为主的刺激内需政策在拉动经济回升中功不可没。但投资持续高速增长和消费发展步伐明显加快在较短时间内导致内需很快扩张;而国际市场又在明显复苏之中,外需也将明显增加,由此推动总需求迅速扩张。二是流动性十分宽裕,我认为境外资本流入是境内流动性宽裕的主要原因。2005年汇率机制改革前国际资本即加快了进入我国的步伐,我国现有的2万多亿美元外汇储备大部分是近三年累积起来的。这意味着存在相应的货币投放,虽然其中相当部分已被对冲,但并没有完全回收。当前流动性宽裕的一个重要表现是存款准备金率处在较高水平。2006年三季度准备金率开始上调时才不到8%,经过近两年的频繁上调于2008年6月达到17.5%。2008年9月份到四季度,为刺激经济回升,经过多次下调该率才降为大银行15.5%,中小银行13.5%。这在历史上看也是处在相当高的水平,而这恰恰也是强有力刺激政策实施的关键时刻。当前我国又面临着新一轮的国际资本流入的考验。流动性十分宽裕给总需求迅速扩张提供了合适的金融条件。可见,上述两方面是经济走向偏热的温床。

责任编辑:cprpu