市值蒸发480亿,SUV遭内外夹击,长城汽车能否打赢翻身仗

长城汽车(601633.SH,2333.HK)此前公布的8月产销快报显示:单月销量为64096辆,同比下滑12.99%,今年1-8月累计销售589945辆,同比下滑2.24%。

2018年初以来,长城汽车销量承压,沪港两地股价均遭受重挫。年初至今,长城汽车H股跌幅53.43%,A股跌幅38.82%。如果从一年前的9月初算起,跌幅更大,H股和A股跌幅分别达到57.55%和44.17%。在一年多的时间里,长城汽车的总市值蒸发了约480亿元。以下为今年以来主要整车企业的市场表现:

这期间,公司先后传出与宝马“联姻”、中期业绩向好的利好消息,但都未能阻挡公司股价的下跌趋势。

今年沪港深三大市场的汽车股表现普遍都不好,但长城汽车尤其是H股,表现的似乎比行业整体水平更惨一些。

在股价大幅受挫,销量下滑之后还是否能够打一个翻身仗?赖以崛起的SUV市场面临进口、合资和其他国产品牌的围攻,能否守住?被寄予厚望的新品牌WEY是否能够续写哈佛的传奇?

2017年,在港股市场,围绕长城汽车多空双方曾经激烈交战,甚至一度上演逼空走势。但短短几个月后,事实证明多方完败。

当时,多方坚守的股价尚在9港元以上,而当前长城H股已经跌破5港元。

支持长城的多方还有翻身仗可打吗?从中期业绩谈起。

中期业绩喜中有忧:利润增长暗藏研发开支资本化

先来看看中报业绩。

8月31日,长城汽车发布2018半年报,报告期内公司实现营收486.78亿元,同比增长约17.99%,实现归母净利润36.96亿元,同比增长约52.73%。此外,本期经营性现金净流入超过140亿元。

自2014-2016年,公司中报营收由285.27亿元持续增长至416.72亿元,累计增幅约45.83%。2017年1-6月,在旗下整车累计销量同比增0.65%的情况下,公司营收净利双降。2018上半年,在汽车市场增速放缓,竞争加剧的行业大环境下,长城汽车归母净利润开始反弹,增长超50%。

不过细查财报,除了上年同期基数较低和产品结构调整外,公司在报告期内将部分研发支出资本化,对公司的净利润产生了一定的影响。

财报显示,公司本期的研发开支总金额约21.37亿元,同比增长38.77%,约占营收金额的4.46%。值得注意的是,其中资本化支出金额约6.33亿元,资本化比例约29.62%。翻查财报,这是近年来公司首次对研发开支进行资本化处理,6.33亿的资本化金额约占到本期归母净利润的17.12%。

此外,数据显示近年来公司的销售费用逐年上涨,销售费用相对营收的占比也加速走高。

2017上半年,公司曾因“进行品牌和产品推广,致使广告宣传费增幅较大”以及“通过购车摇红包等活动让利客户,对现有产品进行促销”致使盈利水平下降。

进入2018年,公司并未缩减营销相关开支,而是继续加码营销投入,上半年累计发生销售费用20.77亿元,同比增长32.38%,高于本期营收17.99%的增速。

事实上,自2014年至2018年,公司在上半年的销售费用由9.06亿元逐年增长至20.77亿元,累计增幅129.25%,约是同期营收累计增幅68.11%的1.9倍。销售费用对营收的占比也由3.18%加速增加至4.33%。

可以看出,销售费用的增长在一定程度上推动着公司营收的增长,但这同时也对净利润率造成一定的打压,反映出面临更为激烈的市场竞争环境。

哈弗销量下滑,WEY能否补位?

除了加大营销力度及研发支出资本化的影响之外,公司表示报告期内的业绩增长,主要系集团产品结构优化及WEY品牌产品销售占比提升致使整体产品盈利能力提升所致。那么上半年长城汽车的销量情况到底如何呢?

目前长城汽车旗下拥有长城、哈弗、WEY、欧拉4个品牌,产品涵盖 SUV、轿车、皮卡3个品类。

但其实,SUV才是长城的顶梁柱,多次在财报中表示“集团通过聚焦 SUV 品类,创新产品线经营,全面布局 SUV 各细分市场”。数据显示,近年SUV车型的销售在公司总汽车销售数量中的占比基本保持在80%以上,这之中,哈弗系列贡献了近九成的销量。

简单的说,哈弗系列是长城汽车顶梁柱中的顶梁柱。

虽然公司的SUV车型在国内市场已连续多年保持销量领先。但根据财报,2018上半年长城汽车总售出47.2万辆车,同比增长3.09%,其中SUV销量39.8万辆,同比增长2.14%。值得注意的是,2.14%的销量增速创下了集团近年同期最低记录。

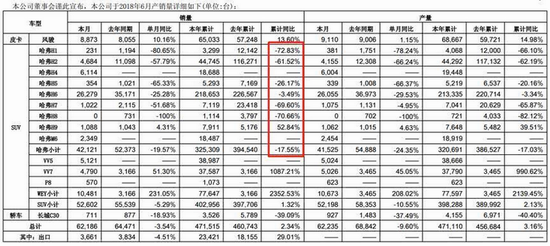

长城汽车2018年6月的产销快报显示,占据公司上半年总体销量69%、SUV销量81%的哈弗系,产品增速几乎全线下滑。

根据快报,哈弗系列的拳头产品、蝉联多年国内SUV销售冠军的哈弗H6,在2018上半年销量同比下降3.49%,而哈弗H1的销量更是同比下滑了72.83%。就整个哈弗产品线而言,上半年销量同比下滑约17.55%。

新品牌WEY系列被寄予厚望。WEY系列上半年销量也的确同比大幅增加,一定程度上促进了公司的业绩增长。销售数据显示,定位高端SUV的WEY系列在2018上半年的销量累计达到77647辆,同比增长2352.53%。其中VV7的累计销量为37587辆,同比增长1087.21% 。

需要注意的是,尽管增速快,但WEY系列当前在公司SUV销量中的占比仅约19%,约是哈弗系列的1/4。在公司的整体销售中,哈弗系产品仍是重头,在极大程度的影响着公司的业绩走势。

长城汽车有两个核心数据几乎每个月都被市场密切跟踪:哈弗系列是否会稳住,WEY是否能补位?

内外夹击,SUV市场竞争愈加激烈

SUV市场的竞争日益白热化,更让投资者担心的是整体销量增速已经放缓,甚至开始出现了月度销量下滑。

根据乘联会发布的整体数据,2018年6月全国乘用车零售销量168.7万辆,同比下降3.1%,其中,SUV销量68.8万辆,同比下降4.4%。这也是近年来SUV市场首度出现负增长。甚至在6月的乘用车销量榜当中,排名前五位的产品无一例外全是轿车。

事实上,在进入负增长之前,国内SUV市场增速已经持续处于下滑之中。根据中国汽车工业协会(中汽协)公布的数据,国内SUV在上半年累计产量增速由2013年的41.64%下降至当前的9.62%,降低了32.02个百分点;累计销量增速也由41.56%下降至9.68%,下降了31.88个百分点。

在这种市场环境下,SUV已成为群雄争霸的重灾区。

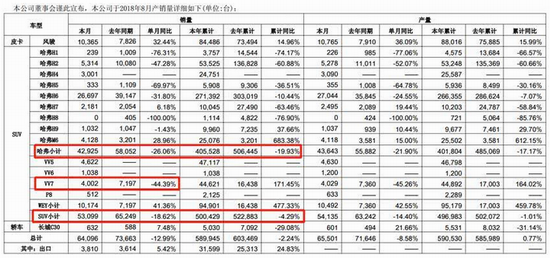

长城7月份的产销数据更让市场担心。根据长城汽车发布的7月产销快报,公司SUV产品7月总销售44374辆,单月同比下降25.95%,累计同比下降2.25%。其中,哈弗系列整体销量继续下滑,单月同比下滑超过30%,累计同比下滑19.13%。

另一个让市场不乐观的数据是WEY系列中比较高端的vv7销量开始下滑。虽然WEY系列的整体销量较上年同期增长16.54%至7080辆,但主要产品VV7的销量仅3032辆,单月同比下降逾50%。对比吉利汽车(0175.HK)旗下同为高端SUV品牌的领克,后者七月的销量已经环比增长33.02%达到了12300台,约是长城WEY销量的1.74倍,而领克02才刚上市不久。

除了与国产品牌之间的竞争加剧以外,来自进口车的竞争也给公司的销售带来了新的压力——在国家宣布下调汽车进口关税至15%后,7月国内进口汽车16.5万辆,环比暴增2.3倍,创历史新高。

面对内外夹击的竞争,从公司最新发布的8月产销快报来看,目前长城汽车销量下降的趋势仍在继续:

在SUV市场红利逐渐消退的大环境下,面对越来越激烈的市场竞争,长城汽车如何打一场翻身仗?

本文作者:面包财经

责任编辑:cprpu