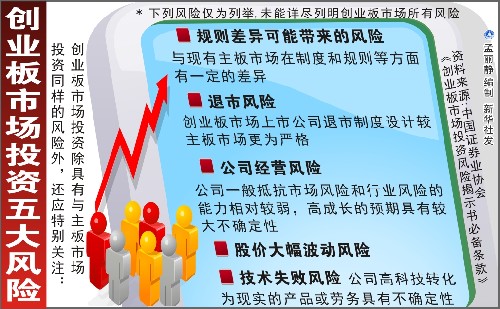

图表:创业板市场投资五大风险 新华社发

首批28家创业板上市公司主要集中于科技和服务行业,表现出了良好的成长性,体现出了创投企业的特色

作为与主板存在明显区别的市场,创业板运行初期波动性可能更大,投资者一定要对其风险有充分认识

筹备10年之久,创业板市场30日终于要揭开最后一层“面纱”。首批28家创业板上市公司当天集中挂牌交易,无疑是近期资本市场中最引人关注的焦点。

首批创业板公司发行市盈率达53.1倍

从首批创业板上市公司的行业分布来看,主要集中于科技和服务行业。对比主板上市公司,首批创业板公司无论在主营收入还是每股收益方面,都表现出良好的成长性,体现出了创投企业的特色。

尤其让市场感兴趣的是,首批创业板公司中,出现了一些主板市场没有出现过的概念独特的行业,如神州泰岳的飞信业务、华测检测的第三方检测服务业务、吉峰农机的农机销售网络业务、华谊兄弟的影视制作和艺人经纪业务、爱尔眼科的专科医院等。

首批创业板公司股票发行之初,对于其定价是否过高,市场中一直存在着担心。根据这批公司的发行价格,按2008年业绩计算,首批创业板公司的发行市盈率最低41倍,最高则达83倍,平均为53.1倍。与主板市场目前20多倍的市盈率相比,存在明显的溢价。如果考虑到上市首日还会出现一定涨幅,创业板的溢价水平更高。

不过,10月26日,28家创业板公司在发布上市公告书的同时,也公布了今年前三季度业绩。较高的成长性,让市场对创业板估值过高的担心有所缓解。今年前三季度,28家创业板公司累计实现净利润较去年同期增长75.58%。平均每股收益增长64.36%。

银河证券研究所执行总经理王国平告诉记者,目前,国际创业板市场的估值方法很多,如相对估值法和实物期权法等。从我国证券市场的实际情况看,对创业板公司进行估值,除了可以采用市盈率、市净率等投资者熟悉的指标外,还应该考虑创业板上市公司成长性较强的特点,将市盈率和成长速度结合起来。

从海外市场的情况看,创业板也表现出与主板不同的价格形成机制,2004—2007年我国内地到美国上市的56家创新型企业,新股发行市盈率高者达500倍以上,低者不足10倍。

责任编辑:cprpu