近日,马云刚刚在《网络传播》杂志发表署名文章谈企业责任,并表态:不争“首富” 争“首负”。

话音未落,新光控股集团董事长——浙江女首富周晓光还真成“首负”了。只是,她这个“首负”是资产层面的负数,不同于马云所说的“首负”,即“必须对用户、对社会负责”而产生的正向价值。

回顾周晓光从浙江女首富到“首负”的落差,分界线就在一天:

前日(9月25日)下午,以新光控股为发行主体的“15新光01”和“17新光控股CP001”到期尚未将债券回售资金划至指定银行账户,而发生违约,涉及金额本息总计约30亿元。

作为新光控股的掌门人,周晓光的麻烦接踵而至。今日,据《新京报》报道称,他们从最高法院被执行人信息平台获悉,周晓光已被列为被执行人,其案号显示为(2018)浙执18号。

昔日的浙江女首富为何走到今天这种地步?

从地摊到上市的首富路

这一切还得从新光集团的发家史说起,那听起来非常励志。

1962年出生的周晓光,在20岁左右,便从母亲那借来10多元钱,开始在码头跑小生意,经过5—6年的发展,成为中国第一波万元户。

1985年,周晓光嫁给了同行虞云新,而后夫妻二人合伙,在义乌第一代小商品市场里买下了一个摊位卖绣花。

1995年,夫妻俩筹集了700万元投资办饰品厂,几年时间,新光饰品厂迅速发展在全国建立了自己的产品销售网络,成为国内饰品行业的龙头企业。

2004年,夫妇二人察觉到房地产的机遇,成立了新光房地产开发有限公司,收购浙江万厦,正式跨界房地产。十年间,新光集团不断壮大,旗下有21家全资子公司及控股公司,近百家参股公司,总资产达200多亿元。

2015年,新光集团入主*ST金路准备借壳上市,但以失败告终。

终于在2016年4月,新光圆成(002147.SZ)股份有限公司正式重组更名挂牌上市。新光集团完成了上市梦。

今年1月17日,周晓光旗下上市公司新光圆成在公司市值一路上涨,接近历史记录时,突然因“筹划重大资产重组”而停牌,停牌带来的好处就是她的财富值并没有受到市场波动的影响,在其他女富豪们财富缩水的同时,周晓光的财富排名开始慢慢上升。

(上图来自《鸡毛飞上天》剧照)

据说,2017年在浙江卫视、江苏卫视等频道热映的电视剧《鸡毛飞上天》,其主人公原型就是周晓光,她的奋斗故事就发生在“义乌鸡毛换糖”那个年代。

10天前,周晓光还凭借36亿美元的身家稳坐浙江女首富的宝座,甚至其全国排名还排在百度CEO李彦宏夫人马东敏之前。

(9月17日福布斯全球富豪实时榜单)

但事与愿违,首富宝座坐了还不到10天,就迅速从首富沦为“首负”,一切都要“归功于”9月25日那天,新光集团的两笔债券发生违约。

疯狂扩张,适得其反

债券违约后,新光集团发布公告回应:受宏观降杠杆、银行信贷收缩、民营企业融资困难等多重因素影响,公司流动性出现问题,导致未能按时偿付本金和利息。

对此,新光集团的新闻发言人徐军也表示,发生违约,除企业自身在流动性管控方面存在欠缺外,主因首先是受金融形势、环境和政策变化的影响;其次,今年以来全国范围债券违约事件频发,极大恶化了浙商群体的金融生态;同时,前不久突然发生关联评级机构爆出负面事件的意外因素,一定程度影响了公司多项重大融资计划的进展。

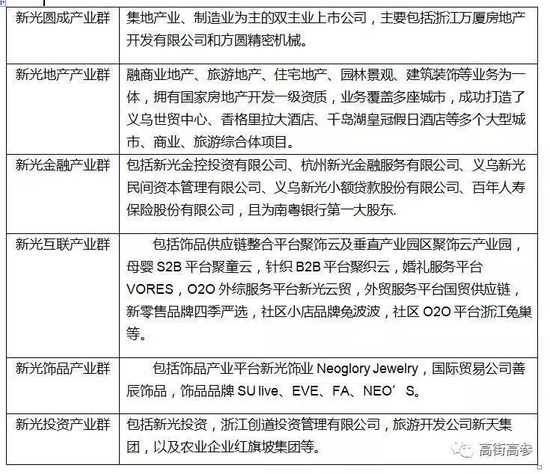

熟悉新光集团的人都知道,新光集团是靠做饰品业务起家,但发展到后期公司的经营投资范围涉及制造、地产、金融、互联网等多个领域。据公开信息,新光集团旗下主要有六个产业群,而且各个产业群盘子都相当大。

(虎嗅·高街高参根据公开信息整理)

但涉猎范围之广,对于企业来讲不全然都是好处,就拿地产和互联网领域来讲,一者资金投入大,运营周期长,资金回流慢,二者投资风险大,收益不可控,再加之持续性投入等因素的影响,导致了新光集团的流动性出现问题。

为此,2018年初,新光圆成为新光集团提供了累计不超过30亿元融资总额的担保。但今年7月,停盘半年的新光圆成又抛出收购香港公司中国传动的计划,耗资83亿~184亿元,其中50亿需向新光集团借款。然而,母公司新光集团已深陷流动性危机,这笔百亿收购资金从何而来不禁惹人生疑。

新光圆成2017年的营收也骤降17.3亿元,同比去年下降了46%。经营活动产生的现金流量净额同比前一年下降了418%。

由此可见,在新光集团采取的市场扩张的战略中,因企业的融资能力有限、经营收入较少,新光集团就面临巨大的流动性压力。

除此之外,Wind数据还显示,新光集团目前仍在存续的债券还有“16新光债”、“16新光01”、“16新光02”、“16新控01”等6期非公开发行的公司债;“16新光债”、“15新光01”、“15新光02”2期公司债;以及“17新光控股CP001”、“17新光控股CP002”2期短期融资券,其发行规模合计166亿元,目前剩余的债券融资余额累计超过100亿元。

新光集团谋求多元化发展,但自身主业发展并不顺利,碰上复杂的宏观环境,昔日疯狂扩张的“反作用力”暴露无疑。

艰难自救

为了回笼资金,从去年起新光集团就开始处置和转让了包括酒店、物业、股权在内的各项资产,以保证债券的兑付。

然而这些措施解得了近渴解不了远忧,目前,新光集团持有的上市公司股权基本已全部质押。

据人民网消息称:违约发生前,新光集团已紧急启动应急预案,寻求解决方案,包括与政府部门、金融机构积极沟通,积极筹措资金、处置资产,以求有效保障债权持有人权益。

在新光圆成关于控股股东债券未按期兑付的公告中,新光集团也提到计划于 9 月 27 日召开债券持有人信息沟通会,将在沟通会上说明公司情况,并介绍公司的资产、债务情况,以及相关的后续安排。

对于两笔债券的违约事实,新光集团新闻发言人徐军表示:新光集团此前发行的各只债券及银行借贷均如期兑付,市场口碑良好;作为创立二十多年的大型多元化集团企业,公司在多个业务板块均具备完整产业链,具有较高的品牌知名度;公司作为当地民营企业标杆,在营商环境、产业转型方面持续得到当地政府大力支持;公司持有的股权类资产变现能力较强,旗下优良资产众多,核心业务板块有较强增长潜力,整体偿债能力可观。

此外徐军还提到:“公司目前生产经营正常,基本面依然良好。”

新光集团的上述表态,无疑是在给自己争取更多时间,从而寻找更有效的自救方法,让自己摆脱此次债务危机。

债券违约乱象丛生

除新光控股以外,9月25日以来,还有三家公司的三只债券(14利源债、15金茂债、17众品SCP002)发生违约情况,涉及金额累计约20亿元。

今年以来债券市场违约事件频发,据WIND数据统计,从年初至今债券违约金额合计高达705.3亿元,违约事项多达70起,涉及债券61只,比去年全年违约数还要多。

而且在这些违约案例之中,涉及到了很多上市公司和大股东,凯迪生态、ST中安、印记传媒、乐视网、富贵鸟、神雾环保、*ST华信、亿阳信通、利源精制、永泰能源、金鸿控股等公司都包含其中。

对此经济学家宋清辉分析称,“债券违约的原因包括经营不善、现金流不佳、对外担保等各种因素。今年以来债券市场违约事件频发,尤其是涉及了较多的上市公司,这是由于在经济增速下滑和去杠杆的背景下,一些民营企业杠杆率过高而又无法再借新还旧,导致违约情况出现。债券违约也使得一些债券基金跌幅巨大,参与的投资者也损失惨重,投资者在购买债券基金也要仔细甄别。”

回到周晓光身上,她历经商场40载,一定也遇到过不少大风大浪,此次从首富到“首负”的大劫,或许是她晚年商战中难免的一道灰暗,不管结果如何,她的草根奋斗人生,都应该值得大家敬畏。祝福她早日渡过难关。

责任编辑:cprpj