腾讯财经讯 北京时间12月23日上午消息,据市场观察网站报道,“了解内幕的人”在股市的投资与多头全然不同。

当在股市投资时,普通投资者往往会走向极端错误。这是逆向投资者所喜闻乐见的。J. Lyons基金管理公司的莱昂斯(Dana Lyons)称,这种错误不止发生过一次。如果历史反映了一切状况,至少情况就是如此。当然,这个“如果”是一个很大的假设。

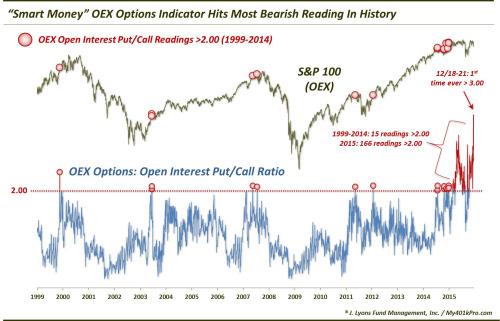

然而,值得注意的是标普100指数期权的交易员在接下来日子里将要做的事情。

莱昂斯在一篇博客文章中写道:“从历史上来看,当他们的总期权持仓量处于一个极端水平时,这一群体会多次猜对市场的走势。”他指出,当前OEX交易员持有的看跌期权从未比看涨期权多。

基于此,周五的数据标志着看跌期权与看涨期权的比例在历史上首次超过了3比1。但这一纪录并没有持续多久。周一,这一比例上升到3.3比1。

这个图表表明了这种极端状况是多么的罕见。从图表上来看,在1999年到2014年间,比例超过2比1的时间只有15天。

看跌期权与看涨期权的比例的历史变化与股市变化的对应关系

正如你所看到的,图表还显示了当处于这些水平时往往会发生什么,而这对牛市来说显然是坏消息。这意味着21世纪初的互联网泡沫再现,其程度或比21世纪初更为严重。

莱昂斯表示:“他们几乎准确预测了股票市场的波动。在1999年末和2007年中期,极端的数值之后出现了周期性的市场顶部。在2011年中期,极端数值后出现了在夏季的大幅下降行情。在2003年6月和2014年底,数值虽然没有先于主要的下跌行情,但几个月后股市就停滞不前了。”

值得注意的是,这些期权的交易量只是以前的一小部分。

莱昂斯解释称:“这看起来像一个很好的理由让我们对这个信号持保留态度。也就是说,这些期权的交易量多年来一直在减少,但在大多数情况下,给出的信号仍一直很准确。”(晴天)

责任编辑:cprpu